Lo scorso 6-7 luglio si è tenuto il seminario annuale sull’antiriciclaggio organizzato da ABIFormazione, in cui sono state discusse le novità, gli impatti e le prospettive di un processo connotato da una crescente complessità regolamentare e da un’onerosa esposizione a investimenti elevati per proteggersi dai possibili rischi sanzionatori e reputazionali.

Nel 2022, le segnalazioni di operazioni sospette ricevute dalla UIF (Unità di Informazione Finanziaria della Banca d’Italia) sono aumentate dell’11,4% rispetto al 2021, esponendo l’economia e la sicurezza dei cittadini al rischio di riciclaggio di denaro e finanziamento del terrorismo, con potenziali effetti destabilizzanti per il sistema finanziario. Questo ha richiesto negli anni una crescente convergenza e armonizzazione delle normative e delle prassi di supervisione, tra cui un Single Rule Book armonizzato, la Sesta Direttiva antiriciclaggio e disposizioni per la creazione di una nuova Autorità europea antiriciclaggio. La nuova Autorità preposta dovrà garantire la coerenza di regole e sanzioni, vigilare sulle unità di informazione finanziaria, regolare l’accesso della autorità competenti ai registri dei titolari effettivi, dei beni depositati nei paradisi fiscali e alle informazioni necessarie e affidabili, nel rispetto dei requisiti antiriciclaggio e di finanziamento del terrorismo AML/CFT.

All’evento è intervenuto Antonio Deledda, Executive Director di CRIF, per presentare le principali evidenze dell’osservatorio KYC di CRIF.

L’Osservatorio analizza un campione di 1,4 milioni di privati, 2,1 milioni di aziende e 260 mila società di capitali italiane facenti parte di un gruppo. Tra le persone fisiche è emerso che i volumi elevati di operazioni creditizie non in linea con la categoria di appartenenza del cliente sono cresciute del 51% rispetto al 2021, con un +44% anche nelle sanzioni e/o provvedimenti di tipo amministrativo o finanziario.

Dall’analisi sulle aziende, la tematica delle sanzioni verso la Russia ha portato a effettuare controlli più stringenti, con un +95,6% nel numero di soggetti presenti nelle Sanctions List, quasi in raddoppio rispetto al 2021.

Sempre in relazione all’attuale scenario geo-politico, dalle società di capitali analizzate è emerso che nel 2022 più di 2200 gruppi comprendono un’azienda con sede all’interno della Federazione Russa, con un dato quasi dimezzato rispetto all’anno precedente per effetto del regime sanzionatorio per le imprese operanti in Russia.

“Tramite il Know Yor Customer & Business Lookout, CRIF analizza le principali evidenze emerse dall’utilizzo dei propri servizi nei processi KYC di oltre 150 player finanziari italiani, verificando più di 23 milioni di controparti e più di 40 fonti informative ogni anno, effettuando più di 350 controlli in un solo click su imprese e persone fisiche, prevedendo una caratterizzazione della suite con oltre 10 moduli per supportare i clienti nelle attività di prevenzione frodi e rispetto delle norme di antiriciclaggio” - afferma Antonio Deledda, Executive Director di CRIF.

È necessario quindi un processo di innovazione nel KYC, dove la tecnologia svolge un ruolo fondamentale ma non esclusivo. Per automatizzare e motorizzare i processi di controllo KYC e antiriciclaggio è necessario avvalersi di dati, advanced analytics, formazione specialistica e una piattaforma modulare e user-friendly, nel quale ambito i CRIF Metadati combinano assieme questi asset per fornire ai player finanziari un supporto concreto nell’innovazione.

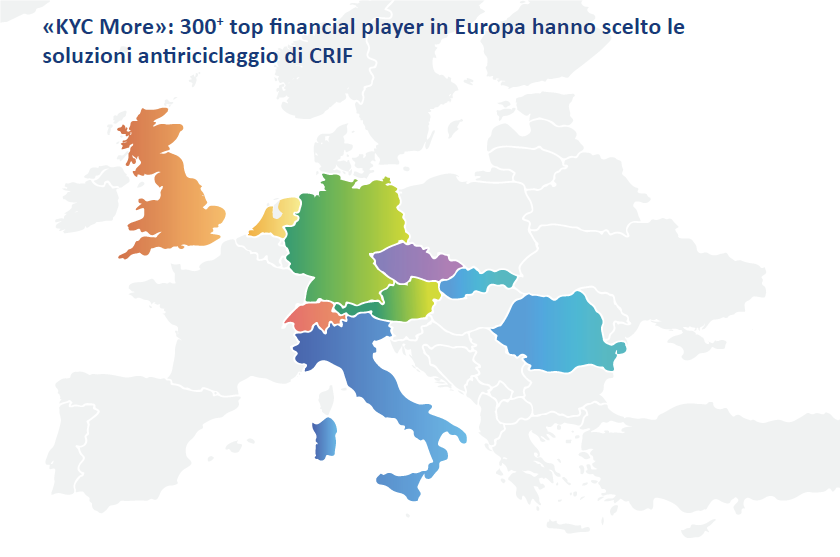

Per rispondere a queste esigenze e gestire i processi KYC, CRIF ha sviluppato l’avanzata soluzione KYC More che aiuta i clienti a evitare i rischi sanzionatori e limitare i costi operativi nella crescente complessità dei temi normativi, per rilanciare la redditività e la situazione reputazionale.

Richiedilo Ora

Richiedilo Ora