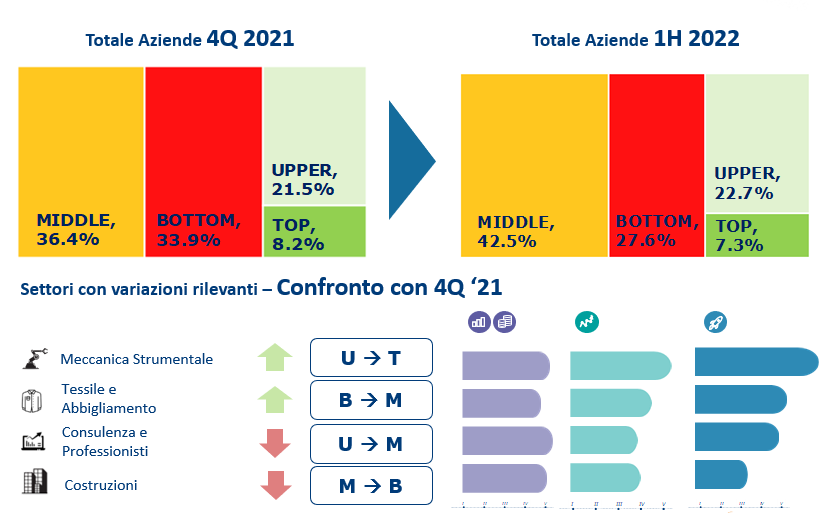

- Nel primo semestre 2022 le imprese italiane hanno iniziato a risentire in modo evidente dei molteplici fattori di tensione e di incertezza tanto che oltre il 40% delle imprese si caratterizza per un livello di rischio creditizio prospettico medio-alto.

- A livello settoriale, Turismo, Tempo Libero, Costruzioni e Immobiliare - comparti che sin dall’inizio della pandemia avevano subito gli effetti più significativi - e l’Agricoltura - a causa dell’emergenza idrica e del caro energia - risultano quelli maggiormente esposti.

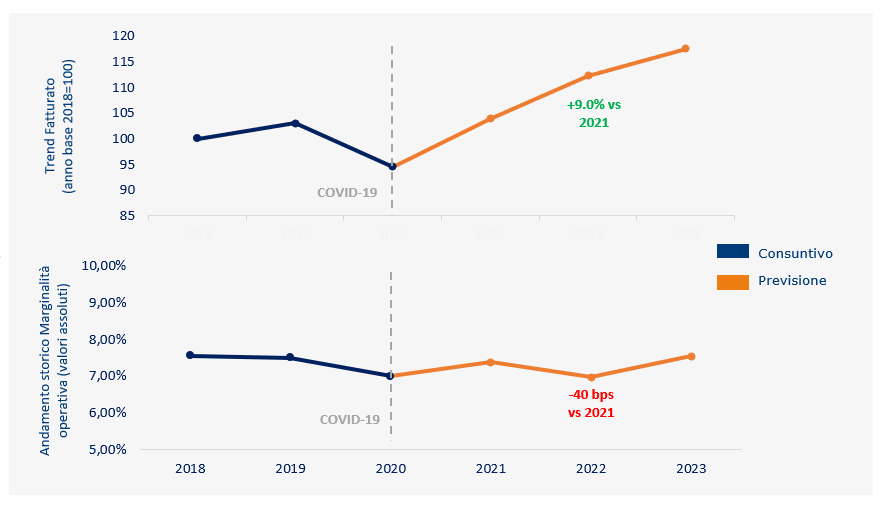

- Le previsioni per il 2022 vedono da un lato la crescita del fatturato legata alla spinta inflazionistica (+9% vs 2021) e dall’altro la riduzione dei margini operativi (-40 punti base vs 2021) derivante dall’incremento dei costi energetici e delle materie prime.

Bologna, 9 Settembre 2022 – La ripresa economica registrata nel 2021 ha consentito un importante recupero del fatturato e dei margini delle aziende italiane, seppur con grosse differenze tra i diversi settori. La dinamica inflazionistica continuerà a spingere verso l’alto i fatturati anche nel 2022, previsti attestarsi al +9% sia rispetto al 2021 che al dato pre crisi del 2019. Tuttavia, l’attuale contesto caratterizzato da molteplici tensioni e fattori di incertezza comporta una netta revisione al ribasso delle prospettive 2022 sul fronte della marginalità operativa, prevista in lieve calo sia rispetto al 2021 (-40 bps) che rispetto al 2019 (-50 bps), prima che la diffusione della pandemia arrivasse a condizionare in modo tanto pesante l’economia globale.

Queste sono alcune viste prospettiche che emergono dall’ultimo aggiornamento dell’Osservatorio CRIF Pulse, che supporta la comprensione degli scenari prospettici per tutti i settori industriali e, attraverso KPI puntuali, garantisce una lettura tempestiva dei reali trend in atto sul mercato facendo leva sul patrimonio informativo CRIF.

“A livello di impatto finanziario, l’equilibrio fonti-impieghi delle aziende italiane resta delicato. La pressione sui margini operativi e il fabbisogno di capitale circolante saranno difficilmente compensabili nel breve termine in termini di capacità di generazione di cassa. Tuttavia, le aziende che hanno effettuato un’adeguata provvista finanziaria nel biennio 2020-2021, anche grazie agli strumenti messi in campo dal governo italiano per contenere la crisi causata dalla pandemia, dispongono di un vitale polmone di liquidità” – spiega Simone Mirani, General Manager di CRIF Ratings. “Da tenere presente, però, che il venir meno delle moratorie e la conseguente ripresa dei piani di rimborso del debito finanziario, unitamente all’impatto dell’impennata dei costi dell’energia e di alcune materie prime, potranno accentuare le tensioni sul fronte della liquidità, specie nei settori ad alta intensità di capitale circolante e in quelli energivori. Il progressivo incremento dei tassi d’interesse nell’attuale contesto potrà inoltre contribuire, specie per le aziende con elevati livelli di indebitamento, ad accrescere ulteriormente il rischio di credito nel medio termine e il conseguente tasso di default nel biennio 2023-2024”.

Trend di fatturato e marginalità delle imprese italiane

Fonte: Osservatorio CRIF Pulse, I semestre 2022

Il quadro generale dei diversi settori

Al termine di un periodo caratterizzato da una diffusione abbastanza significativa della pandemia (anche se non accompagnata da provvedimenti di chiusura generalizzata delle attività economiche), il quadro macroeconomico è caratterizzato dall’impennata dei costi dell’energia e da una crescente difficoltà di approvvigionamento di materie prime (prodotti energetici e agricoli in particolar modo), situazione aggravata dal conflitto in Ucraina con conseguente interruzione o riduzione delle esportazioni da parte dei paesi coinvolti e sanzioni economiche imposte dai paesi occidentali. A completare il quadro, un costo del denaro in progressivo aumento e un’inflazione nettamente superiore al livello giudicato ottimale dalle banche centrali, che determina una significativa crescita dei costi di produzione per le imprese e una contrazione dei consumi, riducendo i margini di redditività.

In questo scenario di incertezza si spiega la crescita nel primo semestre 2022 di una significativa quota di aziende considerate a rischio medio sulla base delle prospettive creditizie future (Middle), che salgono al 42,5% del totale, pur segnalando una riduzione delle imprese a rischio creditizio prospettico più elevato (Bottom), prevalentemente per effetto di una situazione pandemica maggiormente sotto controllo.

Analisi settoriale, confronto 1 semestre 2022 vs 4 trimestre 2021

Fonte: Osservatorio CRIF Pulse, I semestre 2022

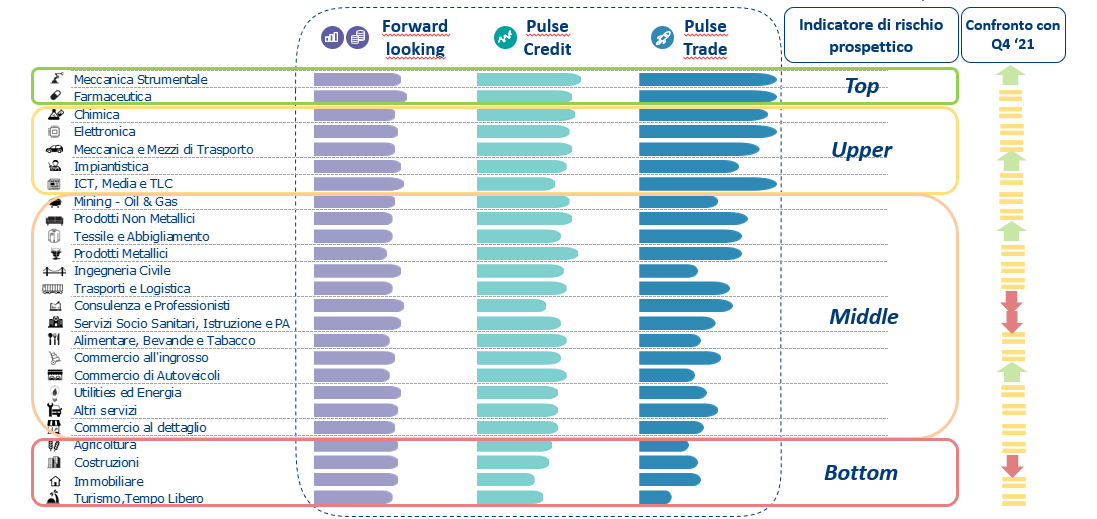

A livello settoriale, nel primo semestre 2022 permangono in posizione Bottom della graduatoria i comparti che sin dall’inizio della pandemia avevano subito gli effetti più significativi, come il Turismo e Tempo Libero e l’Immobiliare. Particolarmente esposta anche l’Agricoltura, a causa dell’emergenza idrica e del caro energia. Anche il comparto delle Costruzioni vede prospettive creditizie in peggioramento anche a causa del progressivo venir meno delle misure legate agli interventi connessi all’introduzione dell’Ecobonus.

Al vertice della graduatoria (Top), tra i settori più resilienti si conferma il settore Farmaceutico. La sua natura di essenzialità (indipendentemente dal fenomeno COVID) ne sostiene infatti fatturato, utili e capacità di generazione di cassa. Nell’ultimo trimestre analizzato si aggiunge la Meccanica Strumentale, comparto industriale protagonista della ripresa del PIL italiano ed europeo.

Analisi settoriale per rischio prospettico

Fonte: Osservatorio CRIF Pulse, I semestre 2022

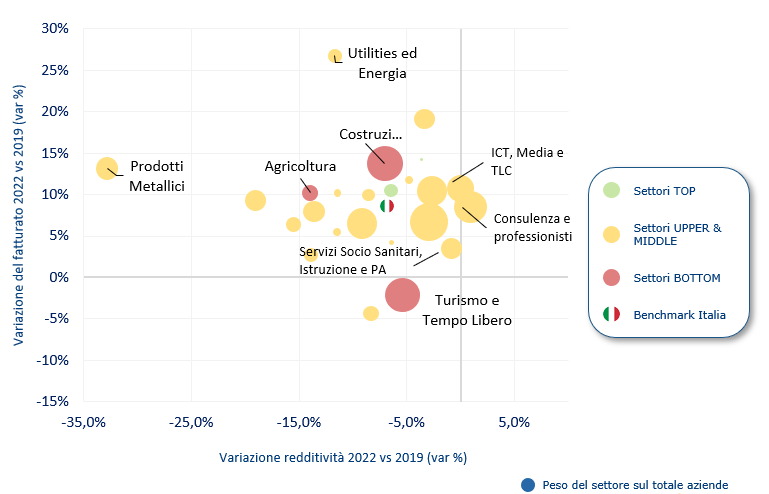

Le previsioni per il 2022

Secondo le previsioni CRIF, buona parte dei comparti economici italiani chiuderà il 2022 con un fatturato significativamente superiore ai livelli pre pandemia, complice l’effetto inflazionistico in particolare a partire dal 4 trimestre 2021. Anche il settore più colpito dalla pandemia – quello del Turismo e Tempo libero – avrà recuperato a fine 2022 buona parte del gap creatosi nel 2020-2021 a causa degli effetti della pandemia.

Al contrario, sul fronte dei margini le spinte inflazionistiche spingeranno buona parte dei settori su livelli di EBITDA margin inferiori a quelli pre pandemia. In particolare Agricoltura e Manifattura risultano da questo punto di vista i settori con le peggiori performance attese. I settori a bassa intensità di energia e limitata esposizione alle materie prime, quali i Servizi e più in generale il Terziario, chiuderanno il 2022 con margini superiori a quelli pre crisi.

Per quanto riguarda le Utilities, l’effetto sul settore si diversifica in base al posizionamento nella filiera dell’energia con forte effetto inflattivo generato sui ricavi ma impatti negativi in termini di redditività specie per attività di vendita e re-selling.

“L’emergenza epidemiologica del COVID-19, con i provvedimenti che ne sono conseguiti, e la situazione geopolitica hanno determinato impatti economici, commerciali e finanziari differenti sui diversi settori dell’economia italiana. A ciò sono seguiti eventi macroeconomici e geopolitici che hanno contribuito a rendere estremamente incerto e volatile il contesto in cui operano le aziende, e di conseguenza l’evoluzione delle loro prospettive creditizie. Ciò rende ancor più indispensabile integrare un’ottica forward looking nell’ambito delle valutazione delle imprese” – commenta Simone Capecchi, Executive Director di CRIF.

Previsioni per settori

Fonte: Osservatorio CRIF Pulse, I semestre 2022

L’APPROCCIO METODOLOGICO CRIF

L’approccio CRIF per valutare le prospettive future e la velocità di ripresa di settori e singole aziende si basa su:

- una consolidata componente Forward looking per prevedere le principali dinamiche economico-finanziarie prospettiche, ivi inclusi gli impatti/cambiamenti subiti nei vari comparti per effetto dell’attuale scenario macroeconomico e geopolitico, tenendo conto delle caratteristiche intrinseche dei settori;

- una componente esclusiva e continuamente aggiornata che fa leva sul patrimonio informativo CRIF in grado di cogliere i fenomeni commerciali e creditizi che interessano ciascun settore e ciascuna azienda.

Per ogni settore viene attribuito un punteggio (Forward Looking) rappresentativo delle prospettive economico-finanziarie di breve e medio periodo, tenuto conto anche degli impatti derivanti dell’attuale scenario macroeconomico e geopolitico. Il punteggio relativo ai Pulse Factors (Pulse Trade e Pulse Credit) completa la vista previsiva offrendo un’analisi tempestiva e privilegiata sulla dinamicità del settore - in termini di fatturazione, pagamenti commerciali, livello di investimenti e ricorso al credito - permettendo di intercettare in tempo reale i fenomeni in atto nell’economia.

I settori TOP sono caratterizzati da:

- Crescita o stabilità della domanda in virtù della natura dei prodotti e servizi erogati

- Limitato impatto sul business derivante dalla pandemia e tensioni geopolitiche

- Tenuta di margini e generazione di cassa grazie al mantenimento dei volumi di produzione

- Mantenimento di un elevato merito creditizio

- Regolare operatività sotto il profilo commerciale

I settori UPPER sono caratterizzati da:

- Mercati caratterizzati da favorevole trend di lungo termine della domanda

- Conseguenze relativamente contenute derivanti dalla pandemia COVID-19 e dal contesto geopolitico

- Caratteristiche intrinseche dei business e solidità dei profili finanziari che permettono un miglior assorbimento degli impatti negativi di breve periodo

- Assenza di criticità nei comportamenti creditizi

- Regolare operatività sotto il profilo commerciale e limitata incidenza dei ritardi di pagamento commerciale

I settori MIDDLE sono caratterizzati da:

- Ciclicità e volatilità della domanda

- Conseguenze anche di medio termine derivanti dall’impatto COVID e dal contesto geopolitico

- Pressione su profittabilità operativa e strutture finanziarie già relativamente deboli

- Segnali di early-warning sul merito creditizio

- Lieve allungamento dei tempi di pagamento ai fornitori

I settori BOTTOM sono caratterizzati da:

- Domanda molto volatile e con previsione di riduzione dei consumi

- Elevato impatto, anche di medio lungo termine, derivante dalla pandemia e dal contesto geopolitico

- Stress su margini e generazione di cassa

- Basso livello di merito creditizio

- Peggioramento dell’incidenza dei gravi ritardi e allungamento dei tempi di pagamento ai fornitori.