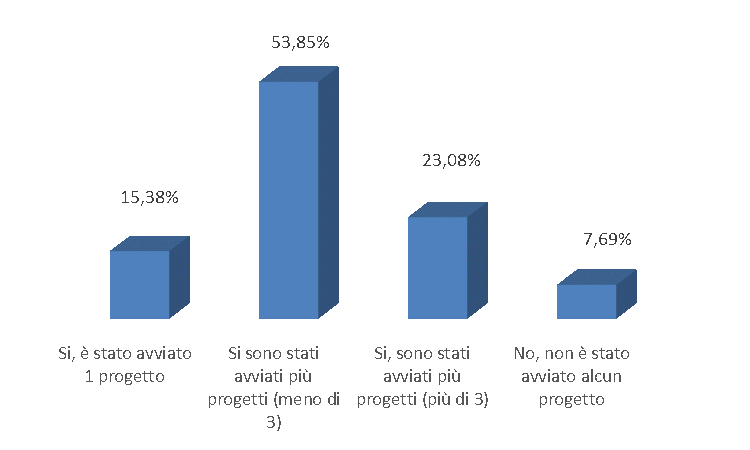

Nel corso dell’ultimo biennio, il posizionamento in ambito Fintech dei Confidi maggiori è risultato particolarmente sentito a livello strategico, in un contesto di forti cambiamenti sia delle tecnologie sia del business principale all’interno del comparto, che spinge sempre più i player verso una diversificazione delle attività. Infatti, il 77% dei Confidi maggiori in Italia che hanno partecipato alla survey ha avviato almeno due progetti in ambito Fintech, mentre solamente il 7,7% non si è ancora attivato. Inoltre, sebbene lo stato di avanzamento di tali attività sia diversificato, una buona parte di esse risulta essere completata o in stato avanzato di completamento. Alla luce di questo, solo il 15,4% dei Confidi non prevede di avviare nuovi progetti Fintech nel prossimo futuro, mentre il restante 84,6% ha in programma di attivarne almeno uno.

Queste sono alcune delle principali evidenze emerse dall’indagine svolta da CRIF in collaborazione con il prof. Lorenzo Gai dell’Università degli Studi di Firenze su un campione rappresentativo di Confidi maggiori che complessivamente detiene uno stock pari a circa 4,8 miliardi di euro di garanzie alle PMI domestiche (dati al 31.12.2019). Obiettivo della survey è stato quello di verificare se i Confidi abbiano o meno percezione e consapevolezza dell’innovazione e delle nuove tecnologie in ambito finanziario come elementi in grado di incidere concretamente sul loro business attuale e prospettico e di comprendere e valutare come tale variabile sia stata affrontata e gestita internamente dai Confidi, nel rapporto con i propri clienti e con le banche.

I progetti in ambito Fintech attivati dai Confidi Maggiori

Fonte: CRIF

Lo studio ha inoltre messo in evidenza che i principali ambiti su cui si concentrano i progetti Fintech dei Confidi maggiori riguardano il business prevalente o direttamente ricollegabile ad esso, tra cui la gestione delle garanzie, la consulenza, il credito diretto e la valutazione del rischio. È interessante però notare che quasi il 20% delle attività riguarda ambiti nuovi e ad alto contenuto innovativo, come crowdfunding, social lending, sistemi di pagamento e minibond.

Il 78% dei progetti avviati dai Confidi si rivolgono alle imprese clienti, mentre il 22% è dedicato alla relazione con le banche. Non risultano invece attivi progetti dedicati alla Pubblica Amministrazione. A livello tecnologico prevalgono attività che puntano a digitalizzare il legame con tali segmenti attraverso la firma digitale (28,2% del totale), il cloud e l’API (entrambi al 20,5%).

Analizzando il rapporto tra costi e ricavi attesi, l’analisi ha messo in evidenza come questo si dimostri positivo: infatti, mentre oltre il 90% dei Confidi riporta costi progettuali ed implementativi compresi entro 100.000 euro, circa il 70% ha ricavi attesi che superano questa cifra.

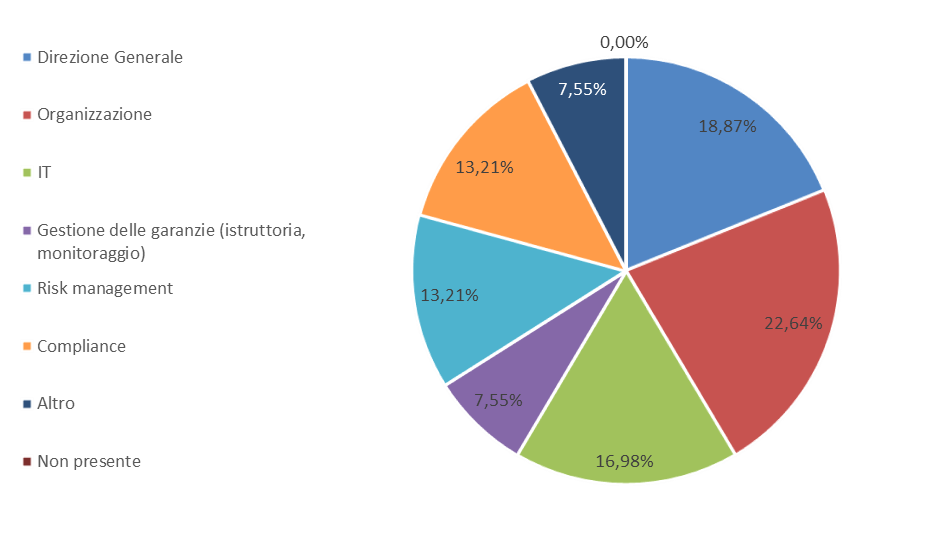

Dal punto di vista organizzativo e delle responsabilità nell’ideazione e nella realizzazione dei progetti legati all’ambito Fintech, l’indagine ha rilevato una mancanza di univocità di strategie all’interno dei Confidi. Per il 22,6% del campione, la responsabilità ricade nella sfera dell’organizzazione aziendale, mentre per il 18,9% il ruolo di guida è assunto direttamente dalla Direzione generale. Seguono poi con il 17% la funzione IT e Risk management e Compliance, entrambi con il 13,2%. Inoltre, la netta maggioranza dei progetti (il 78,6%) vede il coinvolgimento di partner terzi per attività di consulenza e IT.

Le funzioni interne responsabili dei progetti Fintech

Fonte: CRIF

Tra i principali vincoli alla piena diffusione del Fintech, i Confidi maggiori indicano al primo posto, in circa il 40% dei casi, l’incertezza del quadro normativo, seguita dagli alti costi di implementazione, mentre all’opposto la difficoltà nel prevedere i flussi di cassa futuri e l’assenza di un partner IT sono percepiti come meno problematici.

Uno sguardo alle previsioni future evidenzia che il 36% Confidi intervistati attendono un’ulteriore evoluzione in termini di ampliamento dei segmenti di clientela e business coinvolti dal Fintech anche grazie all’introduzione di nuove tecnologie, come firma digitale, API, cloud, big data e IA. Meno percepito è il rischio di maggiore concorrenza, sia da parte di operatori non finanziari (indicati dal 20% del totale), sia di player dello stesso settore di business (8%). Infine, la combinazione tra l’inizio di nuovi progetti e l’entrata in attività di quelli in corso potranno portare ad un incremento di ricavi che per circa il 70% dei casi è stimato dai Confidi in oltre 100.000 euro annui.

“I risultati di questa ricerca confermano che anche per i Confidi, così come per tutti gli operatori finanziari, il percorso verso un nuovo approccio al cliente è ormai tracciato e che innovazione e nuove tecnologie sono destinate a giocare un ruolo sempre più cruciale - commenta Vito Antonio Furio, Director di CRIF -. Del resto, in uno scenario in cui gli investimenti nello sviluppo e implementazione di soluzioni Fintech hanno abbondantemente superato i 100 miliardi di dollari, è normale che anche i Confidi siano focalizzati su nuove soluzioni in grado di migliorare concretamente i processi verso i propri clienti finali così come verso le aziende di credito”.

“CRIF, che per l’8° anno consecutivo è stata citata dell’IDC FinTech Rankings tra le top 100 Fintech al mondo, da oltre 20 anni si pone come punto di riferimento nelle soluzioni a supporto dei processi di valutazione delle imprese. Questo ci ha spinto a sviluppare competenze e soluzioni sempre più avanzate e performanti per consentire anche ai Confidi uno sviluppo profittevole e sostenibile del proprio business. A questo riguardo, la piattaforma CRIF Digital Next, rilasciata all’inizio di quest’anno, consente ai Confidi sviluppare il business integrando strumenti di intelligenza artificiale per la valutazione delle imprese e di far evolvere la customer experience dei propri soci offrendo anche servizi altamente innovativi relativi, ad esempio, all’accesso alla finanza agevolata, all’internazionalizzazione delle imprese o, ancora, alla consulenza per la gestione finanziaria”, conclude Furio.