Il settore immobiliare e dei mutui sotto pressione per l’emergenza Covid-19 ma Indici IRS a livelli di minimo storico e la ripresa delle surroghe sostengono il recupero della domanda e delle erogazioni

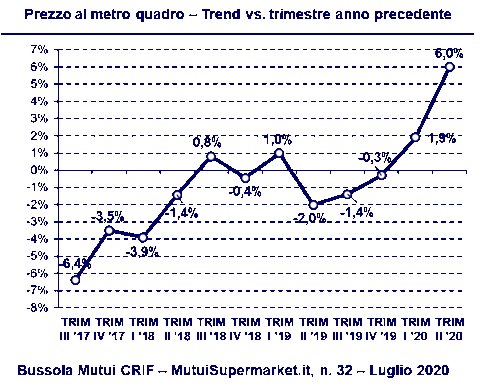

Gli shock avversi registrati durante i mesi di lockdown potrebbero portare il comparto a pagare importanti tributi nel corso dei prossimi mesi nonostante un perdurante clima favorevole lato Tassi di Interesse e Prezzi al MQ degli immobili oggetto di garanzia di mutuo in crescita del 6% nel Secondo Trimestre 2020

Milano, luglio 2020 – Il lockdown disposto per contenere la diffusione della pandemia di Covid-19 a partire dal mese di marzo ha impattato fortemente in negativo la domanda di nuovi mutui da parte di privati e famiglie ma a giugno si consolidano chiari segnali di recupero verso una nuova normalità (+13,3% rispetto al corrispondente mese del 2019).

Al contempo, la frenata sui volumi degli acquisti non si è al momento ancora riflessa sul prezzo al metro quadro degli immobili residenziali oggetto di garanzia di mutuo ipotecario, che mette a segno per il secondo trimestre consecutivo un andamento positivo ed una crescita del +6% nel corso del secondo trimestre dell’anno, dopo un +1,9% registrato nel I trimestre. Ricordiamo che veniamo da una crisi immobiliare che dura da oltre 10 anni che ha determinato un trend deflativo dei prezzi portandoli solo di recente ad una graduale stabilizzazione fino ad una timida ripresa soprattutto a livello locale.

Va peraltro sottolineato che nel secondo trimestre dell’anno non si sono ancora incorporati i cali dei valori dovuti alla crisi dettata dal COVID: probabilmente ne vedremo gli effetti - in misura comunque non drastica - nella seconda parte dell’anno, quando emergeranno maggiori indicazioni sull’evoluzione dell’intonazione economica.

Entrando nel dettaglio, diversamente da quanto accaduto in passato, quando erano i prezzi degli immobili nuovi a segnare la via della ripresa e gli immobili usati a segnare il passo, in questo trimestre osserviamo un recupero su entrambi i segmenti con i prezzi/mq degli immobili usati, che nel secondo trimestre 2020 sono cresciuti del +4,3% rispetto al secondo trimestre 2019, mentre i prezzi/mq degli immobili nuovi hanno fatto segnare un +3,7%.

A livello geografico, la ripresa riguarda l’intero territorio nazionale ed è maggiore nel Centro, con un +7,4% rispetto al secondo trimestre 2019, mentre nelle aree geografiche Nord Est, Nord Ovest e Sud e Isole la crescita si attesta rispettivamente al +5,3%, +3,0% e +2,9%.

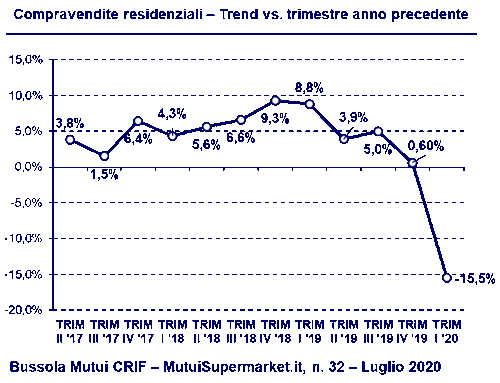

Rimanendo sul fronte immobiliare, l’esplosione della pandemia ha temporaneamente bloccato i piani di investimento degli italiani portando il trend delle compravendite ad un -15,5% nel primo trimestre 2020. Se analizziamo questo dato nel dettaglio, vediamo però che se i mesi di gennaio e febbraio erano ancora intonati positivamente, il calo vero si è manifestato in marzo con una riduzione del 45% rispetto ai volumi dello stesso mese dell’anno precedente.

Ulteriori riduzioni lato numero compravendite sono previste anche sui prossimi mesi anche se il recupero delle richieste di mutui da parte di privati e famiglie nell’ultimo mese di osservazione lascia intravedere incoraggianti segnali di recupero. Dopo essere calate bruscamente nel corso dei mesi di lockdown – con un picco negativo delle richieste tra il 23 marzo e il 5 aprile – le richieste si sono infatti riportate sui volumi precedenti l'emergenza sanitaria.

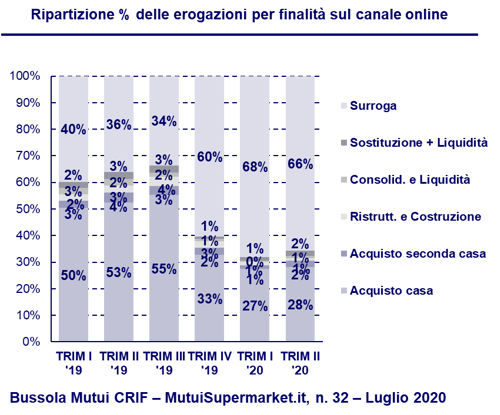

Lato mutui, la forte riduzione degli indici IRS registrata all’inizio del 2020 - con diverse scadenze degli indici IRS addirittura in territorio negativo durante i primi due trimestri – continua a mantenere elevato l’interesse per la rottamazione dei vecchi mutui.

L’effetto risulta particolarmente evidente con riferimento al canale online, che rappresenta una vera e propria cartina di tornasole per l’osservazione delle dinamiche di domanda relative ai mutui con finalità surroga: il peso delle erogazioni di surroga passa infatti dal 60% del totale degli erogati nel corso del quarto trimestre 2019, al 68% e 66% del totale erogati nel corso rispettivamente del primo e secondo trimestre 2020.

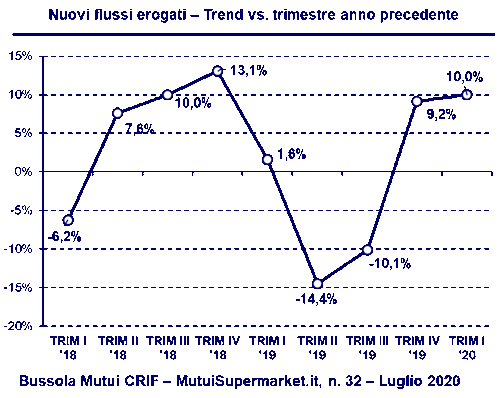

Il forte ritorno di interesse per la domanda di mutui con finalità surroga determina un impatto positivo - nonostante un calo delle compravendite residenziali - sull’andamento delle nuove erogazioni.

A confermarlo, i dati di Banca d’Italia che nel primo trimestre 2020 mostrano un’espansione dei nuovi flussi di mutui erogati pari a +10,0%.

Il trend di miglioramento potrebbe però essere destinato a risentire sui prossimi mesi degli impedimenti operativi causati dalle misure di lockdown e dal brusco rallentamento della domanda di nuovi mutui da parte di privati e famiglie nel bimestre aprile-maggio.

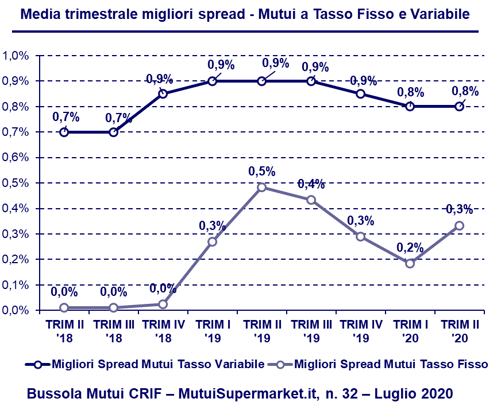

Ovviamente il clima di crisi economica e di incertezza sui futuri sviluppi condiziona pesantemente il quadro generale di evoluzione del mercato immobiliare e dei mutui. Ciò detto, lato offerta di credito e livello tassi di interesse, la situazione attuale rimane molto favorevole: nel corso del secondo trimestre 2020, i migliori spread di offerta rimangono stabili per i mutui a tasso variabile e subiscono un lieve aumento per i mutui a tasso fisso.

Per una operazione di mutuo di 140.000 euro, durata 20 anni, valore immobile 220.000 euro, i migliori spread per mutui a tasso variabile si assestano attorno ad una media dello 0,8% nel corso del secondo trimestre 2020, mentre i migliori spread per mutui a tasso fisso passano da una media dello 0,2% sul primo trimestre 2020 ad una media dello 0,3% sul secondo trimestre 2020.

Sul canale online, le preferenze della domanda verso il tasso fisso rimangono fortemente polarizzate anche nel secondo trimestre 2020, al punto da raccogliere il 90% circa del totale preferenze a conferma della scelta degli italiani di bloccare la rata del proprio mutuo per l’intero periodo di rimborso approfittando di tassi fissi a livelli prossimi ai minimi storici di sempre.

Queste le più significative evidenze che emergono dalla nuova edizione della Bussola Mutui, il bollettino trimestrale firmato CRIF e MutuiSupermarket.it che offre una panoramica aggiornata e completa delle tendenze in atto nel mercato italiano dei mutui residenziali e immobiliare.

“Iniziano a emergere i primi dati sugli effetti della pandemia e delle misure di contenimento del Covid-19 messe in atto dal Governo a partire dal 9 marzo scorso. Il -15,5% del numero delle compravendite residenziali sul primo trimestre 2020 può essere visto in questo senso come il primo segnale di un brusco rallentamento delle dinamiche positive che avevamo iniziato ad osservare tra fine 2019 e inizio 2020 - commenta Stefano Rossini, Amministratore e Fondatore di MutuiSupermarket.it. La forte contrazione della domanda di nuovi mutui da parte di privati e famiglie avvenuta nel corso dei mesi di lockdown, condurrà a importanti conseguenze lato dinamiche compravendite immobiliari e erogazione mutui sui prossimi mesi. L’attuale clima economico, sfavorevole e incerto, è destinato inoltre a rallentare quei processi decisionali di investimento chiave fra cui spicca fra tutti la decisione di acquisto casa. In questo contesto, il mercato dei mutui potrà mostrarsi più resiliente rispetto ad altri impattati dal Covid-19. Il livello estremamente favorevole dei tassi di interesse sostiene infatti le nuove erogazioni di mutui con finalità surroga che potranno restare rilevanti sui prossimi mesi a meno che non si verifichino aumenti di tassi di interesse richiesti dalle banche, aumenti che ad oggi appaiono improbabili.”

“Il mercato immobiliare sta attraversando una fase di arresto legata all’emergenza sanitaria con impatti marcati in termini di numerosità di scambi, calati nel solo mese di marzo di circa il 45% rispetto allo stesso periodo dell’anno precedente. Il preconsuntivo sul II trimestre dell’anno mostra una prosecuzione della stagnazione del mercato con indicazioni di una piccola ripresa nel mese di giugno, anche grazie allo smaltimento degli arretrati pre-lockdown - afferma Stefano Magnolfi, Executive Director CRIF Real Estate Services. Questa frenata sugli scambi non ha ancora impattato sui valori immobiliari, notoriamente meno elastici dei volumi delle compravendite soprattutto con riferimento al settore residenziale in quanto meno direttamente interrelato all’intonazione economica rispetto agli immobili d’impresa.

Vista l’eccezionale congiuntura, la lettura del mercato in era COVID dovrà essere condotta però, non solo attraverso gli indicatori tradizionali, ma essi dovranno essere affiancati anche da altri ‘freschi e reattivi’ provenienti da fonti diverse, in grado di fornire una vista ‘aumentata’ e accurata su nuovi trend e ipotesi evolutive. La complessità del momento che stiamo attraversando non può più essere interpretata attraverso una rappresentazione sintetica e grossolana del mercato. Nella nuova era ‘NewNeverNormal’, è essenziale partire dalla valutazione del singolo immobile - property specific - come peraltro sottolineato anche dalle Linee Guida EBA di recente emanazione, per capire le specifiche caratteristiche del mercato, lette considerando i megatrend emergenti dell’attuale contesto socio-economico, in continua trasformazione. L’emergenza sanitaria ha infatti evidenziato nuovi paradigmi (ad esempio il distanziamento sociale) e ne ha accelerato fortemente altri già esistenti (come la digitalizzazione dell’attività lavorativa e della sfera privata, oltre che l’attenzione verso la sostenibilità) che potranno avere un impatto di breve periodo (turismo internazionale in crisi), e altri, invece, che si sono affermati per restare (lo smart working).

Tra i trend che hanno subito una forte spinta e che connoteranno gli anni a venire, annoveriamo, in particolare, quello legato all’efficientamento energetico degli edifici che ha trovato un ‘boost’ significativo nel Superbonus del 110% contenuto nel Decreto Rilancio: grazie a tale iniziativa si potranno mettere in moto risorse ingenti fungendo da volano per la ripresa economica del paese e la riqualificazione del patrimonio immobiliare nazionale, notoriamente obsoleto. Un disegno, questo, in cui il mondo bancario, se adeguatamente preparato e supportato, può giocare un ruolo da protagonista e facilitatore erogando finanziamenti ‘ponte’ e acquisendo i crediti d’imposta relativi agli interventi edilizi effettuati. Un’opportunità di rilancio sistemico da non perdere, soprattutto in un momento di crisi come quello che stiamo attraversando”.