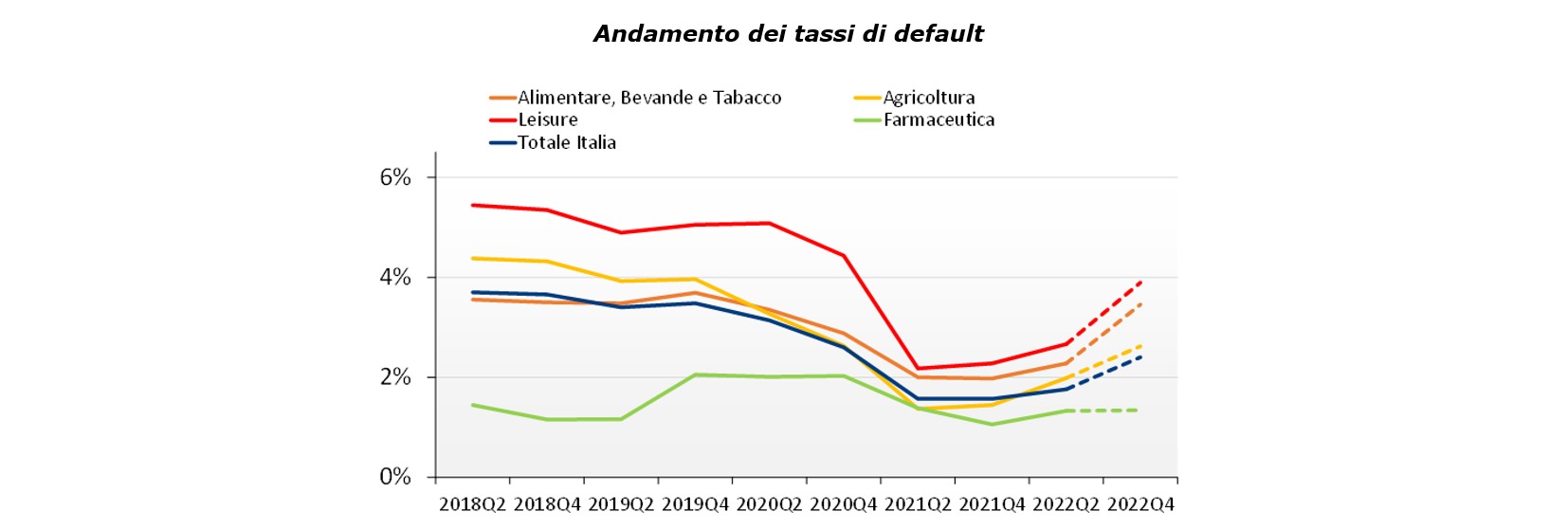

- Significativo incremento della rischiosità nel comparto alimentare, con tassi di default in crescita fino a circa il 4%, regge meglio il comparto agricolo sebbene con tassi superiori al 2%

- Molta strada da fare anche sul fronte ambientale, sociale e di governance: solo il 5% delle aziende ha punteggi ESG positivi

Bologna, 26 aprile 2023 – Le aziende operanti nel settore alimentare mostrano un significativo incremento del tasso di default, che a fine 2022 si attesta attorno al 4%, regge meglio il comparto agricolo sebbene con tassi superiori al 2%. In generale, l’esame degli andamenti delle aziende nel 2021 e 2022 mette in evidenza come il contesto macroeconomico di instabilità abbia influenzato le performance del settore agricolo e parallelamente anche di quello alimentare, sebbene in modo differente.

Queste alcune delle evidenze principali dello studio realizzato da CRIF Ratings, agenzia di rating del credito del gruppo CRIF. L’analisi è stata condotta su un campione di circa 11.000 aziende italiane, selezionate sulla base dei Codici Ateco 2007 rientranti, secondo classificazione CRIF Ratings, nel settore dell’Agricoltura[1] e di cui sono stati analizzati i bilanci 2021 disponibili.

Se da un lato nell’agroalimentare è stato registrato un deciso aumento dei fatturati, con una crescita generale del valore generato, dall’altro si è verificato un significativo incremento della rischiosità, con i default che a livello nazionale sono aumentati di almeno 1 punto percentuale.

“Questo peggioramento così marcato del food & beverage è il riflesso della forte esposizione del comparto all’aumento dei prezzi delle materie prime e dell’energia, mentre risultano più in linea con le evidenze nazionali i tassi di default nel settore agricolo. La crescita record dei fatturati è riconducibile prevalentemente alla spinta dell’inflazione, che ha portato le imprese dell’agroalimentare a rialzare i prezzi dei propri prodotti a listino. Nel 2023, crediamo che i fatturati continueranno a progredire per effetto dell’inflazione, ma allo stesso tempo i margini operativi resteranno sotto pressione”, spiega Luca D’Amico, Amministratore Delegato di CRIF Ratings.

“Questo peggioramento così marcato del food & beverage è il riflesso della forte esposizione del comparto all’aumento dei prezzi delle materie prime e dell’energia, mentre risultano più in linea con le evidenze nazionali i tassi di default nel settore agricolo. La crescita record dei fatturati è riconducibile prevalentemente alla spinta dell’inflazione, che ha portato le imprese dell’agroalimentare a rialzare i prezzi dei propri prodotti a listino. Nel 2023, crediamo che i fatturati continueranno a progredire per effetto dell’inflazione, ma allo stesso tempo i margini operativi resteranno sotto pressione”, spiega Luca D’Amico, Amministratore Delegato di CRIF Ratings.

Nel complesso, allargando lo sguardo e guardando anche ad altri settori, entrambi comparti agricolo e alimentare, si collocano all’interno del ‘corridoio’ rappresentato dal cosiddetto “Leisure” (che comprende ristorazione, viaggi e turismo, lotterie, attività ricreative, sportive e di intrattenimento), che segna i risultati più critici in assoluto, e dal comparto farmaceutico che segna invece i risultati migliori. In ogni caso, l’agroalimentare è comunque sopra la media italiana.

Bilanci e indebitamento delle imprese: aumenta il rischio

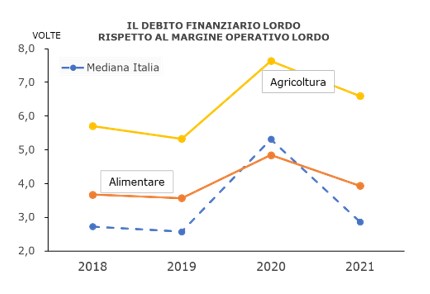

Andando a guardare l’indebitamento da parte delle imprese, emerge ancora più chiaramente l’immagine di un comparto posizionato su livelli di rischio superiori rispetto alla media nazionale. Nelle imprese agricole vediamo infatti un debito finanziario lordo quasi 7 volte superiore al margine operativo lordo, in media, un rapporto che scende a 4 nell’alimentare, ma che resta comunque sopra la media nazionale. A causa della pandemia le aziende dal 2020 hanno fatto maggiore ricorso al credito, accumulando una massa di debiti, che ha portato a un marcato squilibrio tra il debito e il margine operativo lordo. Il riassesto, con il ritorno ai livelli pre-Covid, viene rallentato attualmente da un contesto macroeconomico ancora instabile.

Andando a guardare l’indebitamento da parte delle imprese, emerge ancora più chiaramente l’immagine di un comparto posizionato su livelli di rischio superiori rispetto alla media nazionale. Nelle imprese agricole vediamo infatti un debito finanziario lordo quasi 7 volte superiore al margine operativo lordo, in media, un rapporto che scende a 4 nell’alimentare, ma che resta comunque sopra la media nazionale. A causa della pandemia le aziende dal 2020 hanno fatto maggiore ricorso al credito, accumulando una massa di debiti, che ha portato a un marcato squilibrio tra il debito e il margine operativo lordo. Il riassesto, con il ritorno ai livelli pre-Covid, viene rallentato attualmente da un contesto macroeconomico ancora instabile.

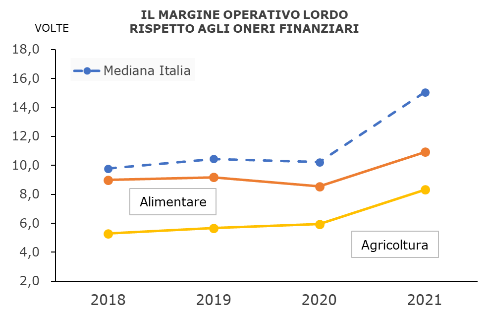

Allo stesso tempo, l’autofinanziamento delle imprese attraverso la gestione operativa risale a rilento, con un andamento molto più basso rispetto alla media italiana, andando a scapito della sostenibilità economica degli impegni contratti. Il settore alimentare infatti segna in media un margine operativo lordo che è circa 10 volte gli oneri finanziari, un rapporto che scende a 8 circa per l’agricoltura, quando la media nazionale è superiore alle 15 volte. Inoltre, attualmente la politica monetaria espansiva non gioca a favore e il contesto di rialzo, che continuerà del 2023, potrebbe mettere sotto pressione i settori e le imprese strutturalmente più fragili.

Allo stesso tempo, l’autofinanziamento delle imprese attraverso la gestione operativa risale a rilento, con un andamento molto più basso rispetto alla media italiana, andando a scapito della sostenibilità economica degli impegni contratti. Il settore alimentare infatti segna in media un margine operativo lordo che è circa 10 volte gli oneri finanziari, un rapporto che scende a 8 circa per l’agricoltura, quando la media nazionale è superiore alle 15 volte. Inoltre, attualmente la politica monetaria espansiva non gioca a favore e il contesto di rialzo, che continuerà del 2023, potrebbe mettere sotto pressione i settori e le imprese strutturalmente più fragili.

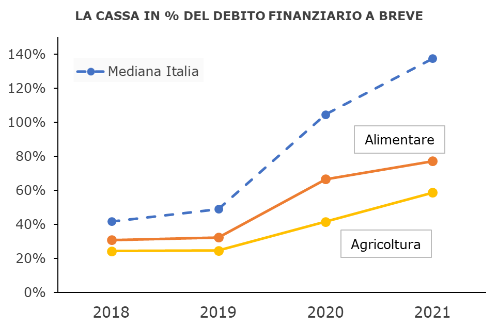

Invece, per quanto riguarda il rapporto tra cassa e debito finanziario, la liquidità aveva mostrato un miglioramento favorito dagli interventi governativi. Però, l’avvio dei rimborsi delle quote capitale porterà ad intaccare i livelli di liquidità delle imprese, con effetti maggiori in situazioni di sovra-indebitamento. Per l’alimentare, infatti, la cassa equivale all’80% circa del debito finanziario a breve, quota che nell’agricoltura scende al 60%, mentre la media nazionale si attesta sul 140%.

Invece, per quanto riguarda il rapporto tra cassa e debito finanziario, la liquidità aveva mostrato un miglioramento favorito dagli interventi governativi. Però, l’avvio dei rimborsi delle quote capitale porterà ad intaccare i livelli di liquidità delle imprese, con effetti maggiori in situazioni di sovra-indebitamento. Per l’alimentare, infatti, la cassa equivale all’80% circa del debito finanziario a breve, quota che nell’agricoltura scende al 60%, mentre la media nazionale si attesta sul 140%.

ESG, investimenti e le prossime sfide del comparto

Guardando ai prossimi passi del settore agroalimentare e agli investimenti, c’è molta strada da fare sulla digitalizzazione dei processi, sulla tracciabilità delle filiere, nonché sull’ottimizzazione delle risorse idriche ed energetiche, così come su tutti quei fattori che vanno a comporre gli indici ESG (Environmental, Social, Governance).

Secondo quanto rilevato da Crif Ratings, infatti, il 95% delle aziende ha dei punteggi ESG negativi o pessimi.

Le aziende agricole, oltre ad essere le più esposte ai rischi fisici e di transizione, sono anche caratterizzate da ampi margini di miglioramento sulle tematiche sociali (“S”: Social), con riferimento al forte precariato, stagionalità degli impieghi e, talvolta, dalla limitata attenzione a welfare/diritti umani. Sul piano della gestione di impresa invece (“G”: Governance), emerge come la maggior parte sono aziende per lo più a conduzione familiare, destrutturate, con poca trasparenza ed equità interna.

È un settore che può presentare esempi molto virtuosi, come le aziende che applicano circular economy e progetti di rigenerazione della biodiversità, sebbene questi aspetti difficilmente riescano ad emergere perché si tratta ancora di una casistica limitata. Sul piano dell’impatto ambientale (“E”:Environmental), le filiere agroalimentari nel loro complesso sono responsabili di una quantità molto consistente di emissioni di CO2. Proprio una delle sfide chiave è quella della protezione delle risorse naturali con la conservazione dell’ambiente, evitare il deterioramento dei terreni, limitare il contenimento dell’inquinamento delle fonti idriche, e contrastare la distruzione di ecosistemi.

Previsioni 2023 su agroalimentare e altri settori

L’andamento economico atteso, per quanto riguarda i settori Manifattura, Trasporti, Agroalimentare e Costruzioni, segna un pieno recupero del fatturato post pandemia. Nell’attuale contesto, il fatturato continuerà a crescere per l’effetto dell’inflazione ma, allo stesso tempo, i margini operativi resteranno sotto pressione a causa degli elevati costi energetici e le oscillazioni del prezzo delle materie prime. L’effetto sul settore delle Utilities si diversificherà in base al posizionamento nella filiera dell’energia, con forte effetto inflattivo generato sui ricavi, ma potrebbe provocare degli impatti negativi in termini di redditività, specie per attività di vendita e re-selling. Il settore Terziario è invece previsto in forte recupero rispetto al 2019, anche perché meno esposto al tema dei costi fissi e materie prime.

[1] Codici Ateco 01 (COLTIVAZIONI AGRICOLE E PRODUZIONE DI PRODOTTI ANIMALI, CACCIA E SERVIZI CONNESSI), 02 (SILVICOLTURA ED UTILIZZO DI AREE FORESTALI), 03 (PESCA E ACQUACOLTURA) e servizi di supporto ad agricoltura e silvicoltura (Codici Ateco 74.90).