CRIF Ratings pubblica oggi l’aggiornamento al 2018 dei tassi di default delle imprese non finanziarie italiane.

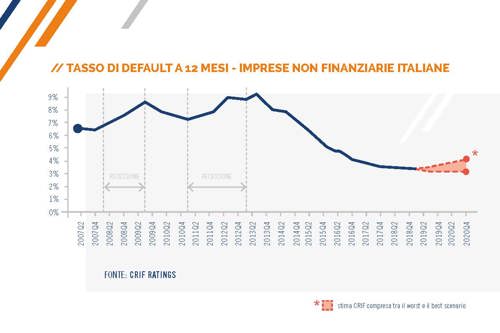

Dopo un quadriennio di costante riduzione dei tassi di default delle imprese non finanziarie italiane, il 2018 ha mostrato segnali di stabilizzazione della rischiosità. A dicembre 2018, il tasso di default, calcolato da CRIF Ratings come il ritardo su pagamenti e rimborsi bancari (c.d. 90 days past due ai sensi di Basilea II) e le procedure di insolvenza e pregiudizievoli (c.d. eventi pubblici), si è attestato al 3,7%, sostanzialmente in linea rispetto al dato di giugno 2018 e in lieve miglioramento rispetto al 3,9% di dicembre 2017. A titolo comparativo a fine 2015 e 2016 i tassi di default si erano attestati rispettivamente al 5,8% e al 4,7%.

La riduzione del tasso complessivo è imputabile a un trend favorevole che ha caratterizzato sia i ritardi di pagamento che i default pubblici. Si tenga presente come i default in questa sede commentati siano in larghissima parte riconducibili a ritardi di pagamento mentre molto più contenuta è la componente relativa ai default da eventi pubblici (liquidazione giudiziale, concordato preventivo, liquidazione coatta amministrativa, ecc.).

“La contrazione della rischiosità delle imprese è stata sostenuta da un progressivo miglioramento del contesto economico e finanziario, supportato anche dalle accomodanti politiche monetarie della BCE – commenta Roberta Mantovani, Rating Analyst di CRIF Ratings -. Inoltre, l’effetto selezione che la crisi economica ha esercitato sulla struttura produttiva italiana, anche attraverso l’espulsione dal mercato delle realtà meno solide ed efficienti, ha contribuito alla significativa contrazione dei tassi di default registrata a partire dal 2014 e al miglioramento del profilo di rischio delle imprese italiane non finanziarie rimaste attive. Questa dinamica è stata più evidente nei comparti maggiormente esposti al ciclo economico e alla concorrenza internazionale, quali ad esempio le costruzioni e la manifattura”.

LE PREVISIONI PER IL BIENNIO 2019 - 2020

L’outlook per il biennio 2019-2020 è tendenzialmente stabile. Nello specifico, CRIF Ratings stima che nei prossimi 24 mesi il tasso di default si assesterà ad un livello compreso tra il 3,3% e il 3,9%. Dopo il 3,7% del 4Q18, CRIF Ratings ritiene plausibile una stabilizzazione ed una normalizzazione della rischiosità finanziaria delle imprese italiane nel corso del 2019, a cui potrebbe seguire una lieve inversione di tendenza nel corso del 2020 e una conseguente risalita dei tassi di default, specie per i settori maggiormente ciclici.

L’indebolimento dello scenario internazionale, anche a causa del protrarsi dell’incertezza legata al processo di uscita del Regno Unito dall’Unione Europea, alle tensioni commerciali USA-Cina e al rallentamento della crescita cinese, così come la fragilità a livello nazionale legata all’incertezza politica e alla crescita del debito pubblico, sono i driver che potrebbero incidere negativamente alla sulle stime del tasso di default. Ciononostante, e proprio a causa dei suddetti fattori, le principali banche centrali hanno anticipato il protrarsi di politiche monetarie accomodanti, mantenendo i tassi di interesse su livelli minimi, se non addirittura negativi. Quest’ultimo fattore mitigherà a giudizio di CRIF Ratings, la risalita dei tassi di default, continuando a garantire un’adeguata provvista di liquidità alle imprese, sebbene potenzialmente su base maggiormente selettiva.

Nel complesso, CRIF Ratings ritiene improbabile che l’evoluzione del quadro macroeconomico possa consentire ulteriori miglioramenti del profilo di rischio delle imprese non finanziarie italiane.

“I segnali di stabilizzazione del tasso di default sono evidenti già a partire dal 2018 - spiega Davide Tommaso, Associate di CRIF Ratings -. Le recenti revisioni al ribasso delle stime di crescita del PIL italiano e la flessione della crescita economica a livello globale, potranno finanche condurre a una potenziale graduale risalita del tasso”.

L’ANALISI SETTORIALE E TERRITORIALE

L’analisi a livello settoriale evidenzia come la riduzione dei tassi di default tra fine 2018 e fine 2017, abbia riguardato in maniera più accentuata i comparti dell’Alimentare, Bevande e Tabacco e dell’Immobiliare e, in misura minore, quelli di Chimica e Farmaceutica e Utilities ed Energia. Questi ultimi rappresentano i settori tradizionalmente più resilienti la cui rischiosità si è mantenuta stabilmente su livelli inferiori alla media anche durante i periodi di recessione. Al contrario si è palesato un aumento dei tassi di default per i settori dell’Agricoltura, del Mining – Oil&Gas e dei Trasporti e Logistica, settori tipicamente correlati al ciclo economico e il cui andamento può essere ritenuto anticipatore della tendenza futura del tasso di default a 12 mesi delle imprese non finanziarie italiane.

Nel 4Q18 le Costruzioni continuano a confermarsi il settore con il tasso di default più elevato (5,6%, seppur in riduzione rispetto al 6,2% di fine 2017); altri comparti che registrano una rischiosità finanziaria lievemente maggiore della media delle imprese italiane non finanziarie sono l’Agricoltura (4,3%), il Commercio (4%) e i Trasporti e Logistica (4,1%). I settori che al contrario si distinguono per i tassi di default inferiori alla media sono la Chimica e Farmaceutica (2,2%), ICT, Media & TLC (2,6%) e la Manifattura (2,8%).

A livello geografico il trend del tasso di default nell'arco del 2018 è stato sostanzialmente omogeneo in tutte le macro aree NIELSEN (Nord Ovest, Nord Est, Centro, Sud e Isole), con lievi riduzioni nell'ordine di 10-30 punti base nel corso del primo semestre dell’anno e una sostanziale stabilità nel secondo semestre per tutte le aree. Si è mantenuto pertanto sostanzialmente invariato anche il divario che storicamente contraddistingue le regioni del Nord e le regioni del Sud e Isole, con le prime che riportano un tasso di default (2,9% a fine 2018) stabilmente sotto la media nazionale e le seconde che, pur in miglioramento, continuano a registrare tassi di default prossimi alla soglia del 5%.