Continua la ripresa del Comparto Immobiliare: compravendite residenziali +8,8% nel I trimestre 2019 ma prezzi al mq tornano in terreno negativo con un -2,0% nel II trimestre 2019.

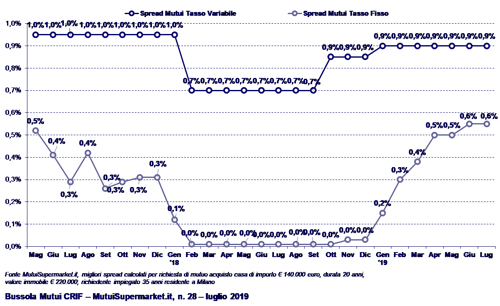

Migliori Spread di offerta sui Mutui a Tasso Fisso in crescita dello +0,6% nel primo semestre 2019 ma la riduzione degli Indici IRS (-0,7% sul periodo) neutralizza l’impatto portando i tassi di offerta ai minimi storici.

Richieste in flessione del -9,4% nel I semestre 2019 con primi impatti sul rallentamento della crescita delle nuove erogazioni.

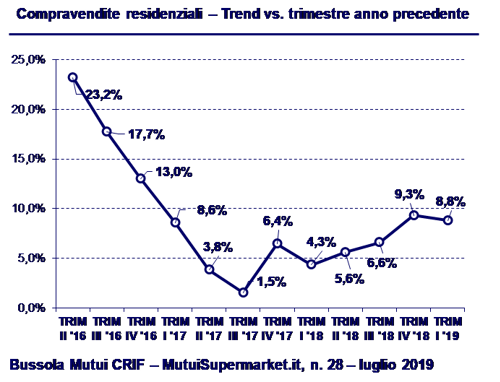

La ripresa del mercato immobiliare continua il suo percorso di crescita ma non trova uno speculare riscontro nel trend dei mutui residenziali: nel primo trimestre 2019 il numero delle compravendite risulta in crescita del +8,8%, sostanzialmente in linea con il +9,3% registrato nel trimestre precedente.

La dinamicità del mercato immobiliare, infatti, non trova piena corrispondenza con l’andamento dei mutui residenziali che soffre una forte contrazione delle erogazioni di mutuo con finalità surroga cui nell’ultimo periodo di osservazione si associa un rallentamento della componente dei mutui di acquisto.

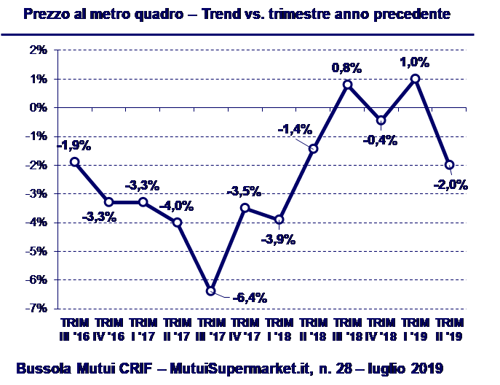

Nonostante l’esigua crescita, i prezzi al mq delle abitazioni restano sempre particolarmente appetibili –segnando una nuova contrazione nel II trimestre 2019 pari al -2,0% – mentre i tassi di interesse sui mutui rimangono a condizioni di massima convenienza, sia per i mutui a tasso variabile che a tasso fisso, grazie alla marcata riduzione degli indici IRS avvenuta da inizio anno ad oggi.

Ma lo scenario sui prossimi mesi resta incerto. Le richieste di nuovi mutui nel primo semestre 2019 rallentano, facendo segnare un -9,4%. Questa dinamica è in parte spiegata dalla diminuzione della componente di mutui con finalità surroga e in parte è il risultato di un approccio più cauto da parte di privati e famiglie che scelgono di posticipare la decisione chiave di acquisto casa in attesa di segnali maggiormente chiari a riguardo di una potenziale ripresa economica e interventi di sostegno allo sviluppo del reddito delle famiglie.

Entrando più in dettaglio, potrebbe giocare a favore di una accelerazione delle nuove erogazioni di mutuo come detto il livello particolarmente favorevole dei tassi applicati. In questo contesto, i migliori spread di offerta da gennaio a luglio 2019, stabili per i mutui a tasso variabile, mostrano dinamiche di aumento per i mutui a tasso fisso, registrando una crescita degli spread pari allo 0,6% sul periodo. Tale aumento non risulta però visibile per privati e famiglie, in quanto controbilanciato da una marcata riduzione degli indici IRS sul periodo, pari a circa uno -0,7%.

Per una operazione di mutuo di 140.000 euro, durata 20 anni, valore immobile 220.000 euro, i migliori spread a luglio 2019 per mutui a tasso variabile si posizionano allo 0,9% e per i mutui a tasso fisso si attestano attorno allo 0,6%.

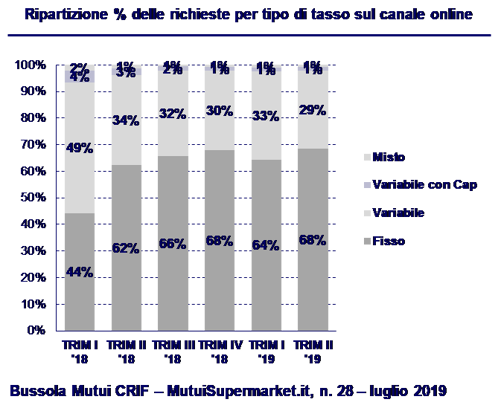

Nonostante l’aumento degli spread sui mutui a tasso fisso, la riduzione dell’IRS ha mantenuto una forte convenienza dei mutui a tasso fisso, che passano a spiegare dal 64% delle preferenze sul canale online nel primo trimestre 2019 al 68% nel secondo trimestre 2019, in linea con quanto registrato nel quarto trimestre 2018.

La competitività dell’offerta sui mutui a tasso fisso ha riacceso l’interesse di privati e famiglie nei confronti delle nuove operazioni di surroga che transitano in particolare sul canale internet, operazioni che per quasi l’80% sono finalizzate con contratti a tasso fisso.

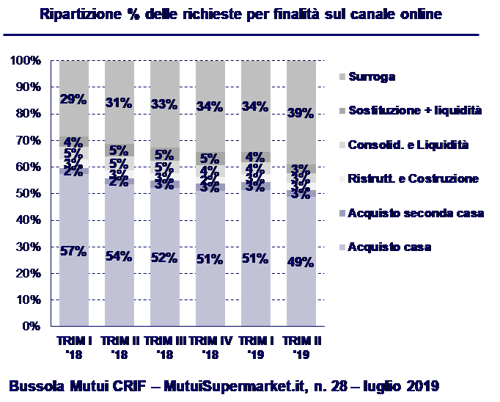

Il peso della domanda di surroga, fra il primo e il secondo trimestre 2019, passa a spiegare dal 34% al 39% delle richieste totali sul canale internet, canale che rappresenta una vera e propria cartina di tornasole per questo segmento.

Sul fronte delle compravendite residenziali, i dati dell’Agenzia delle Entrate confermano un comparto immobiliare in continua crescita, con un incremento del numero delle compravendite residenziali nel primo trimestre 2019 pari al +8,8% in accelerazione rispetto alla crescita complessiva del 2018 pari al +6,6%.

Si consolida dunque l’espansione del mercato immobiliare, in atto da oltre quattro anni consecutivi, favorito anche da valori di mercato ancora estremamente attraenti.

A questo riguardo, una indicazione particolarmente interessante arriva anche dall’andamento dei prezzi al mq degli immobili forniti in garanzia al mutuo, che nel secondo trimestre 2019 segnano di nuovo una contrazione pari al -2,0%.

Nel dettaglio, gli immobili nuovi registrano una dinamica positiva ma in rallentamento, con un +0,8% delle loro quotazioni rispetto al secondo trimestre 2018, mentre il prezzo/mq degli immobili usati mostra un’ulteriore frenata segnando un misero -2,3%.

Approfondendo il trend dei prezzi/mq sul secondo trimestre 2019 a livello geografico, l’unico incremento si registra nel Sud e Isole, con un +0,3% rispetto al secondo trimestre 2018; al Centro si registra invece la contrazione maggiore del -5,2%.

Queste le più significative evidenze che emergono dalla nuova edizione della Bussola Mutui, il bollettino trimestrale firmato CRIF e MutuiSupermarket.it che offre una panoramica aggiornata e completa delle tendenze in atto nel mercato italiano dei mutui residenziali e immobiliare.

“Lo scenario di sviluppo del mercato dei mutui sui prossimi mesi appare alquanto incerto osservando la situazione a fine primo semestre 2019. Nonostante prezzi al mq degli immobili residenziali che permangono a livelli di elevata convenienza e tassi di offerta sui mutui che si posizionano ai minimi storici di sempre, la domanda di nuovi mutui sui primi 6 mesi del 2019 rallenta del -9,4% e le nuove erogazioni di nuovi finanziamenti casa sui primi 3 mesi del 2019 crescono solo del +1,2%, dopo aver segnato un +13,1% nell’ultimo trimestre 2018 - commenta Stefano Rossini, Amministratore e Fondatore di MutuiSupermarket.it -. La continua contrazione della componente di domanda con finalità surroga, dovuta al progressivo restringimento del bacino di mutuatari interessati alla rottamazione del mutuo, spiega sicuramente buona parte delle dinamiche oggi rilevabili. Ma dal nostro osservatorio registriamo altresì una domanda sempre più incerta e attendista, che sicuramente risente dell’attuale clima di incertezza politica. Privati e famiglie sembrano approcciare il tema acquisto casa con maggiore cautela, in attesa di segnali rassicuranti, sia sul fronte miglioramento degli indici di ripresa economica che sul fronte potenziali interventi di Governo a sostegno dello sviluppo del reddito delle famiglie. In questo scenario, la legge di bilancio che sarà definita nel corso dei prossimi mesi, potrebbe giocare un ruolo importante ai fini del miglioramento del clima complessivo di fiducia da parte dei consumatori, con conseguenti impatti positivi su dinamiche di sviluppo sia lato domanda che lato erogazioni mutui casa.”

“Lo scorso 19 giugno EBA, la European Banking Autorithy, ha pubblicato in consultazione la bozza di Linee Guida per l’erogazione e il monitoraggio dei finanziamenti - afferma Stefano Magnolfi, Executive Director di CRIF Real Estate Services -. Tra le novità del documento salta all’occhio il capitolo dedicato interamente ai fattori ambientali e di ‘green lending’. Secondo tali linee guida, gli istituti di credito dovrebbero includere all’interno delle proprie politiche di gestione del rischio, oltre che all’interno delle policy e delle procedure di rischio di credito, fattori ambientali, sociali e di governance (Environmental, Social, Governance – ESG). In particolare si sottolinea che le banche che originano, o che intendono originare, agevolazioni per crediti green dovranno sviluppare apposite politiche e procedure di erogazione del credito sia in fase di origination che di monitoraggio delle garanzie. Un grande impulso proviene, quindi, dall’autorità bancaria a livello comunitario affinché le istituzioni finanziarie includano all’interno delle proprie policy di erogazione prodotti e servizi che contribuiscano, grazie anche a politiche commerciali di favore, allo sviluppo sostenibile degli ecosistemi con cui interagiscono. Una grande novità quindi per le politiche di erogazione e di monitoraggio del credito con un forte impatto in particolare per la concessione di mutui ‘verdi’”.